Com um leque de projeções para o Dólar que vai de R$ 4,20 até R$ 5,35, o mercado ainda não entrou em consenso quanto à cotação da moeda para o final de 2024.

Para onde vai o Dólar em 2024?

O mês de dezembro é aquele período no qual refletimos sobre o ano que passou e traçamos nossos objetivos para o ano seguinte. Nos bancos, é quando os analistas avaliam as projeções que fizeram ao longo da temporada e revisam essas previsões para o ano seguinte.

No que diz respeito ao Dólar, mãe das moedas fiduciárias, isso não é diferente. Em termos de projeções para taxa de câmbio, o mercado está dividido. Haja visto que estamos em um momento ímpar da história econômica, em que o Federal Reserve, pai dos bancos centrais, a priori, deve conseguir entregar um Soft ou até No Landing mesmo após o maior aperto monetário que vimos neste século.

Além disso, outras dezenas de variáveis são levadas em consideração durante o processo de análise, como, por exemplo: saldo da balança comercial e da balança de pagamentos, PIB, inflação e risco país. Para dificultar, tem que se considerar esses, e outros dados, para ambos os países em análise — já que a taxa cambial USD/BRL (dólar x real), por exemplo, vai avaliar os dois países em questão.

Feito o disclaimer em relação à complexidade da análise, vamos às projeções do mercado para o preço do Dólar ao final de 2024:

- R$ 4,20: Bruno Serra, gestor da Itaú Asset e ex-diretor do BC;

- R$ 4,50: Robin Brooks, economista chefe do Institute of International Finance e ex-economista do FMI;

- R$ 4,93: Boletim Focus (mediana da projeção dos analistas entrevistados);

- R$ 5,35: Banco Santander (projeção divulgada no final de 2023. Hoje, o banco já revisou para R$ 5).

É, no mínimo, curioso observar que dois bancos grandes e com robusta credibilidade chegaram a ter uma diferença de 27% entre suas projeções para a taxa de câmbio em uma janela de curtíssimo prazo (apenas 12 meses).

Projeção Econômica ou Astrologia?

Quem trabalha ou acompanha o mercado se apega, muitas vezes, nas projeções da sua casa de análise ou do seu banco favorito. Quando o mercado entra em “consenso” e passa a precificar um evento como praticamente certo, aí é que os investidores, sejam eles sardinhas ou tubarões, vão à loucura e assumem essa suposição como verdade absoluta.

Por outro lado, essas mesmas pessoas costumam ridicularizar as previsões de astrólogos e cartomantes para o futuro. Não estou aqui para defender um lado ou o outro, apenas para expor a tamanha complexidade em que se consiste em fazer uma projeção de câmbio. Isso faz com que economistas e analistas, por conta dos seus erros, se pareçam com astrólogos e cartomantes. Assim como foi ironizado por John Kenneth Galbraith, economista e diplomata americano: “A única função das previsões econômicas é fazer a astrologia parecer respeitável”.

Outros economistas de renome partilham dessa filosofia de Ken Galbraith, entendo que de fato é muito difícil fazer projeções para moeda, haja visto a quantidade de variáveis intercontinentais as quais influenciam no resultado. Kenneth Rogoff, professor de Economia na Harvard University, por exemplo, expos o seguinte: “A melhor previsão para a cotação de uma moeda hoje, seria o seu preço ontem”.

Confesso que não concordo com essa afirmação do professor Rogoff, mas tenho que reconhecer que esse é o modus operandi dos analistas:

Taxa de Câmbio: Expectativa x Realidade

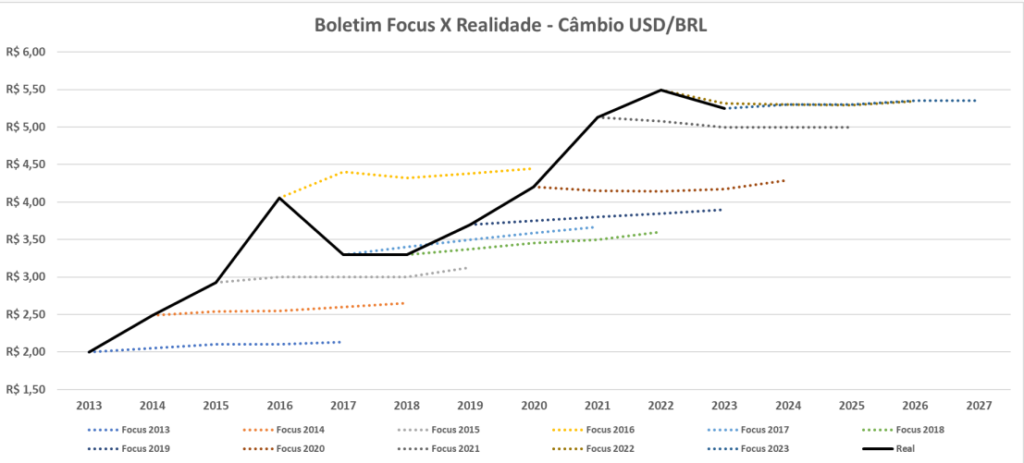

Fonte: IPEADATA & BCB

O gráfico acima ilustra muito bem o argumento do professor. As linhas pontilhadas representam a mediana das projeções do mercado para cada ano, enquanto a linha preta contínua representa o que de fato foi a cotação do Dólar ao longo do período. Note que, em todas as janelas, os analistas projetaram, para os 4 anos seguintes, uma leve e contínua valorização ou desvalorização da moeda, praticamente sem volatilidade. O que, claramente, não foi o que aconteceu.

Como precificar o valor justo de uma moeda?

Esse é um debate que permeia os congressos acadêmicos, as reuniões de gestora e as mesas de bar da Faria Lima. Diversos economistas já se aventuraram nessa pesquisa, de forma que hoje podemos escolher entre um amplo leque de teorias. O problema é que, se isso fosse uma caça, estaríamos caçando um tigre e as armas à nossa disposição seriam tesouras, facas, canivetes e, quiçá, um arco e flecha.

Temos diversos modelos econométricos que tentam explicar e prever a cotação da moeda no curto e no médio prazo. Contudo, avalio que, nesse arsenal de teorias, a que melhor explica a variação cambial no longo prazo é a Paridade do Poder de Compra (PPC). Esse será nosso arco e flecha.

Teoria da Paridade do Poder de Compra (PPC)

Julgo que o maior valor da PPC está justamente na sua simplicidade e objetividade, preocupando-se com o longo prazo, entendo que prever os movimentos de curtíssimo prazo da moeda, com consistência, é algo quase impossível. Essa foi, também, a conclusão dos economistas do FMI Luciano Sarno e Mark P. Taylor em seu paper “Purchasing Power Parity and the Real Exchange Rate”:

“Se há um consenso emergindo no momento presente, provavelmente está voltando para a visão de que a PPC de longo prazo tem alguma validade, pelo menos para as principais taxas de câmbio, embora alguns enigmas ainda precisem ser resolvidos de forma conclusiva.”

Esses “enigmas” aos quais os autores se referem são os fatores que impactam na volatidade de curto e médio prazo das moedas. Sendo assim, como estamos focando no fator preditivo de longo prazo em detrimento do de curto prazo, essa teoria é uma boa ferramenta.

De acordo com a PPC, a taxa de câmbio entre dois países, Estados Unidos e Brasil (USD/BRL) por exemplo, no longo prazo é explicada pela variação da inflação em cada país. Para isso, assume-se que, em uma economia de livre mercado e excluindo os custos de envio e transação, o preço de um bem industrializado (sem diferenciação) deve ser igual em ambos os países, levando em consideração a taxa de câmbio.

Com base nesse princípio, a PPC prevê que a taxa de câmbio irá mudar para compensar as mudanças nos preços relativos, causada pela inflação de cada país.

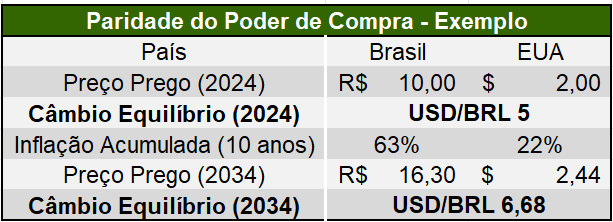

PPC – Exemplo

Sendo assim, o preço de um prego, por exemplo, não só deveria ser o mesmo no Brasil e nos EUA, como essa relação deveria se manter constante ao longo do tempo. Sendo assim, suponha que uma caixa de pregos custe R$ 10 no Brasil e US$ 2 nos EUA. De forma que a taxa de câmbio de equilíbrio seria de USD/BRL 5.

Se, ao longo dos próximos 10 anos, a inflação acumulada for de 63% (aprox. 5% a.a.) no Brasil e 22% (aprox. 2% a.a.) nos EUA, teríamos a mesma caixa de pregos custando R$ 16,30 e US$ 2,44 respectivamente. Logo, a taxa de câmbio que faria com que esses preços se equilibrassem no mercado internacional em 2034 seria de USD/BRL 6,68. Ou seja, o Real teria se desvalorizado 33,6% frente ao Dólar nesse exemplo.

Índice Big Mac

Podemos estender o exemplo acima para uma cesta de bens homogêneos entre os dois países para podermos ter uma melhor avaliação dos fenômenos monetários entre eles. Para conseguir acompanhar essa relação, através de uma proxy, a revista inglesa The Economist criou em 2000, com base na PCC, o Índice Big Mac.

Eles usam o Big Mac como o produto homogêneo que serve como base de comparação, haja visto que o hamburguer é praticamente igual em toda a amostra (mais de 50 países).

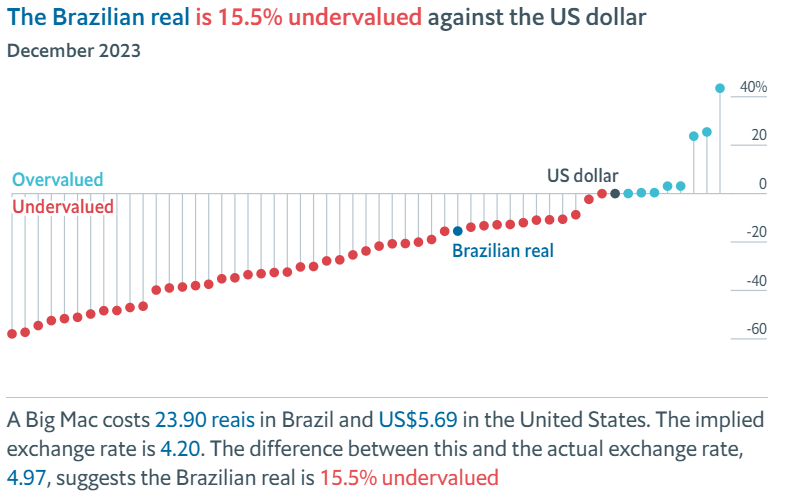

Índice Big Mac – USD/BRL – Dez/2023

Fonte: The Economist

Note que, pelos preços de dezembro de 2023, o Real estaria 15,5% desvalorizado em relação ao Dólar. Ou seja, o valor de equilíbrio para taxa de câmbio deveria estar no patamar de aproximadamente USD/BRL 4,09. Vale ressaltar que, como o Índice Big Mac só considera um único produto, ele é extremamente simplificado. De todo modo, é interessante analisá-lo, principalmente em maiores janelas de tempo.

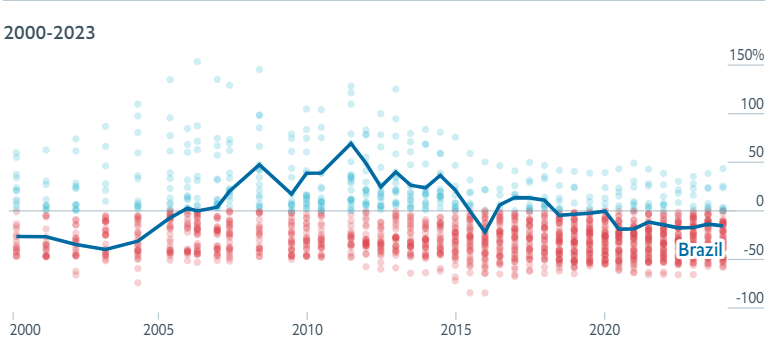

Índice Big Mac – USD/BRL – Histórico

Fonte: The Economist

Valores abaixo de zero (zona vermelha) indicam períodos nos quais o Real estaria desvalorizado em relação ao Dólar. Enquanto valores acima de zero (azul), indicam o oposto. Ao longo deste século, tivemos aproximadamente a mesma quantidade de períodos em que o Real esteve sobrevalorizado e subvalorizado.

Afinal, qual taxa de câmbio devemos esperar em 2024?

Após tanto discorrer sobre a complexidade em se prever a taxa de câmbio no curto prazo, seria no mínimo prepotente da minha parte fazer essa previsão. Vou deixar que os bancos e as casas de análise se digladiem em cima desse tema.

Pensando em um horizonte mais longo (pelo menos 5 anos), minha aposta é de que o Dólar seguirá se valorizando frente ao Real. Por outro lado, estamos com uma taxa de câmbio desvalorizada hoje (Dólar está, teoricamente, caro), o que foi ilustrado pelo Índice Big Mac.

Contudo, essa subvalorização da nossa moeda não é à toa. Isso se deu principalmente pelo famigerado risco Brasil: fragilidade das nossas instituições, decorrente de decisões políticas antagonistas, de um sistema jurídico inseguro e da falta de uma regra fiscal confiável e que tenha elevada probabilidade de tornar a trajetória da dívida pública descendente.

Ou seja, pagamos mais caro por demérito nosso como país. E, apesar de haver espaço para uma valorização do Real no curto prazo, o movimento de médio e longo prazo deve ser outro:

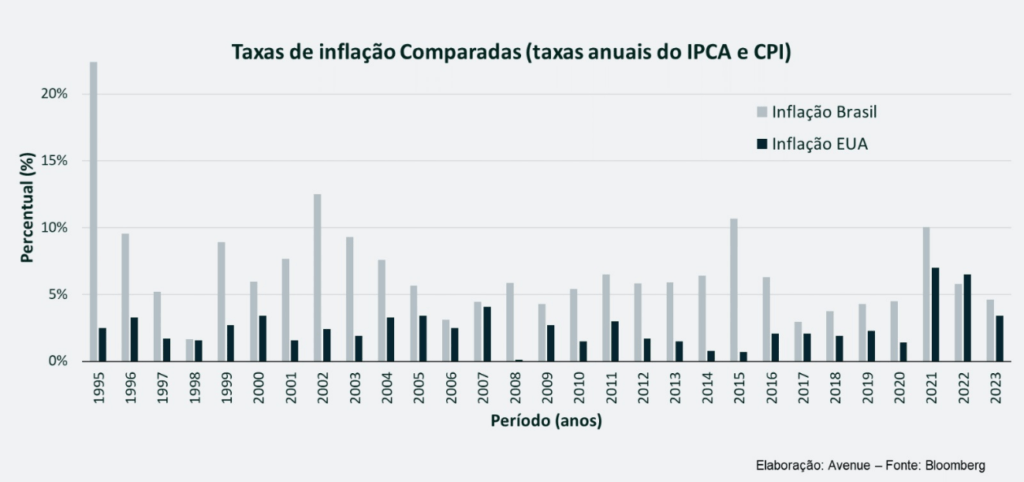

Inflação Brasil (IPCA) x EUA (CPI)

Fonte: Bloomberg

Elaboração: Avenue

Note que, desde o início do Plano Real (amostra temporal em questão), o qual perdura há quase 30 anos, a inflação brasileira foi de forma constante e recorrente maior do que a americana (fato que não se concretizou em apenas 1 ano). Não obstante, que a taxa de câmbio saltou de 1 para 5. Como tudo aponta que a inflação brasileira seguirá mais elevada do que americana, é natural apostar que o Dólar seguirá se valorizando frente ao Real.